Fiscalité

Défiscalisation outre-mer : des publicités aux promesses contestables

- Mercredi 17 octobre 2018 - 14:57

- | Par Gestion de Fortune

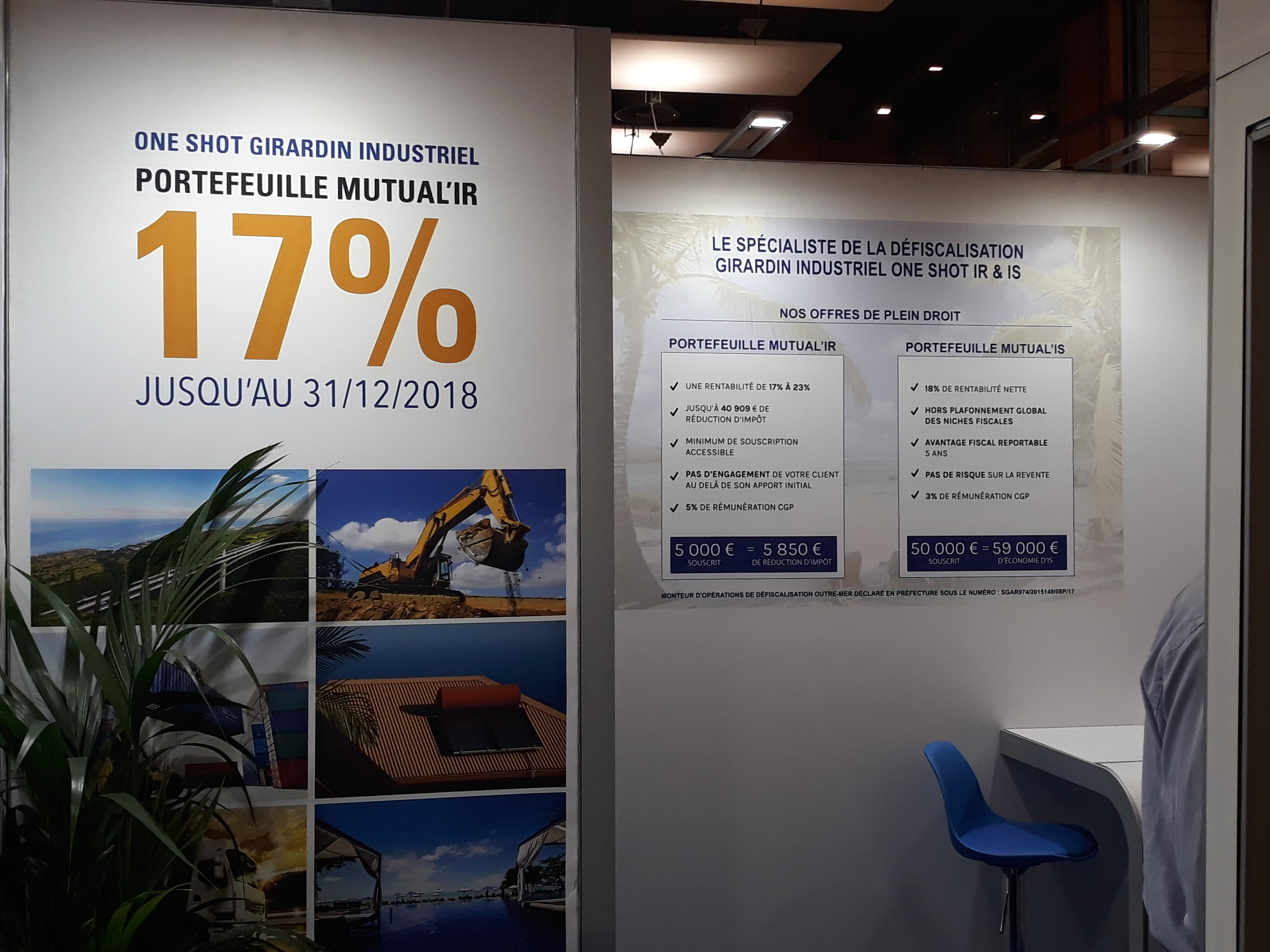

Alors que l’on débattait dans les ateliers de Patrimonia sur les contraintes réglementaires désormais applicables à la profession (MIF 2, DDA, Priips), certains n’ont pas manqué de remarquer un stand affichant en grand « 17 % » de la part d’un « spécialiste de la défiscalisation Girardin ». Curieux !

La rentabilité, indique l’affiche de ce stand à Patrimonia (voir photo ci-dessous), est « de 17 à 23 % ». Et cela avec une rémunération CGP mentionnée entre 3 et 5 %. Wouah ! Comme l’indiquait l’année dernière un autre stand Girardin, qui était positionné juste en face de l’AMF, « c’est une alternative à la baisse de rendement des produits d’épargne ». Sauf qu’une telle promesse peut induire en erreur !

Une autre société a, elle, lancé ces jours-ci une campagne de diffusion d’un spot publicitaire de 20 secondes aux heures de grande écoute sur une chaine de télévision durant 8 semaines, cela concomitamment à une communication promotionnelle sur des médias comme Le Figaro, Le Particulier, L’Express, Investir…

« 18 % net d’impôt » est-il promis. Le calcul n’est pas faux, l’investisseur peut déduire de ses impôts 44,12 % du montant de la totalité de l’investissement effectué. Le taux de réduction d’impôts peut évoluer selon la région ultra-marine et le type d’investissement financé. Ainsi, en apportant 10 000 € (à fonds perdus), l’investisseur déduira l’année suivante 11 600 € de réduction d’impôts (soit 16 % ici).

Mais, première remarque, une rentabilité (un TRI pour être exact) se calcule annuellement. Là, on ne sait pas sur quelle durée s’applique ce calcul de rentabilité. Deuxième remarque, une publicité requiert d’expliquer un minimum en quoi on investit ! « Défiscalisation Girardin » ou « Art. 199 Undecies B du Code général des impôts » ne désignent pas explicitement au prospect l’objet de l’investissement.

Troisième remarque, pour un montant inférieur à 250 000 €, ces investissements sont dispensés d’agrément. Certes, mais ces monteurs en opérations de défiscalisation semblent bien des intermédiaires en biens divers au sens de l’art. L 550-1 du Code monétaire et financier. Or selon ce texte, « les communications à caractère promotionnel portant sur les propositions adressées à des clients ou des clients potentiels : 1°) Sont clairement identifiables en tant que telles ; 2°) Présentent un contenu exact, clair et non trompeur ; 3°) Permettent raisonnablement de comprendre les risques afférents au placement ».

Enfin, et c’est le point le plus important, ces 17 à 23 % de rentabilité ne sont pas sans risques et ceux-ci ne sont pas explicités, ce qui laisserait entendre que c’est un gain garanti. En l’occurrence, ce type d’investissement en Girardin industriel implique de devenir associé d’une SNC qui va acquérir un matériel neuf (agricole, BTP, industriel) et le mettre à disposition d’un exploitant moyennant un loyer durant 5 ans (loyer destiné à rembourser le financement par la banque). Dans une SNC, la responsabilité est illimitée. De nombreux risques existent notamment la défaillance de l’exploitant ou l’impossibilité pour le fournisseur de livrer dans les délais le matériel commandé, ou encore le défaut d’assurance de l’exploitant... La réduction d’impôt a pour contrepartie une obligation d’utilisation continue du matériel par le locataire durant les 5 ans minimum de la SNC. Si cette exigence n’est pas respectée, toute l’opération saute.

Soulignons que selon l’article L 550-3 du CMF, « préalablement à toute communication à caractère promotionnel ou à tout démarchage, un document destiné à donner toute information utile au public sur l'opération proposée, sur la personne qui en a pris l'initiative et sur le gestionnaire, doit être établi » et transmis à l’AMF pour contrôle. Les communications à caractère promotionnel ou le démarchage ne peuvent être entrepris que si les observations de l'Autorité ont été respectées.

Jean-Denis Errard