Actualité des sociétés

Loi Industrie Verte : vers une industrie mieux alignée avec les objectifs nationaux de réduction d’empreinte carbone

- Mardi 28 mai 2024 - 10:06

Cette Loi, promulguée le 23 octobre 2023, ambitionne d’enclencher un mouvement fort de « réindustrialisation verte » de la nation.

(Publi-communiqué)

Par des mesures destinées notamment, à faciliter les nouvelles implantations industrielles et à assurer une meilleure prise en compte des critères environnementaux dans la commande publique, la loi vise un développement économique rapide et respectueux de l’environnement. Elle prévoit aussi le financement accru de cette transition par le secteur privé, via l’adoption de plusieurs mesures, détaillées dans cet article.

Pour enclencher un mouvement de « réindustrialisation verte » de la nation, la Loi prévoit des dispositions financières innovantes et ambitieuses

Le volet financier de la Loi vise au financement de la transition vers une économie plus durable, avec une mobilisation accrue et un fléchage renforcé de l’épargne des Français dans cette direction. Plus concrètement :

• La création d’un « Plan d’Epargne Avenir Climat » (PEAC), bénéficiant d’un régime fiscal favorable (similaire à celui du livret A), afin d’inciter les jeunes à investir dans la transition climatique, tout en limitant le niveau de risque et maximisant leurs performances dans la durée.

• La modernisation des plans d’épargne retraite (PER) et de l’assurance vie avec l’intégration de nouvelles catégories d’actifs pour financer l’économie réelle et les entreprises durables. Cela se traduit notamment par l’obligation de proposer dans les PER et les contrats d’assurance-vie (dans des gestions pilotées et profilées respectivement), une part minimum d’actifs non cotés, selon des grilles d’allocations fixées par l’Etat.

• Un meilleur encadrement des mandats d’arbitrage apportant des précisions sur le mandataire, interdisant les frais de transaction dès 2026, incorporant notamment de nouvelles règles de conduite mais aussi de nouvelles exigences de conseil (notamment, vérification de l’adéquation au minimum tous les 4 ans).

Ces mesures amènent à se préparer en vue de pouvoir offrir aux investisseurs finaux un accès renforcé au financement plus direct de l’économie et une meilleure réponse à leurs préférences en termes de durabilité

• Pour le PEAC, le détail des obligations en matière de gestion reste à préciser (des décrets sont attendus). Il s’agira en tout état de cause, de réussir à concilier l’investissement durable avec un niveau de risque limité et une performance attractive

• Pour les évolutions en termes d’allocation d’actifs, les offres produits des gérants d’actifs et des assureurs sont en cours d’adaptation. Le lancement d’ELTIFs nouvelle formule (NB : ELTIF 2 est entré en application en janvier 2024) devrait permettre de répondre à ces nouveaux objectifs de long terme, notamment via l’investissement dans des sociétés non cotées et des PME/ETI cotées

• Pour les mandats d’arbitrage, les nouvelles mesures amènent à redéfinir les relations contractuelles entre les acteurs, à adapter les processus (de conseil, de tarification, etc.) ainsi qu’à adapter l’offre existante et/ou à créer de nouvelles offres.

La plupart de ces mesures restent à préciser via l’adoption de plusieurs décrets qui seront clés pour une évaluation plus précise des adaptations à apporter à l’offre existante.

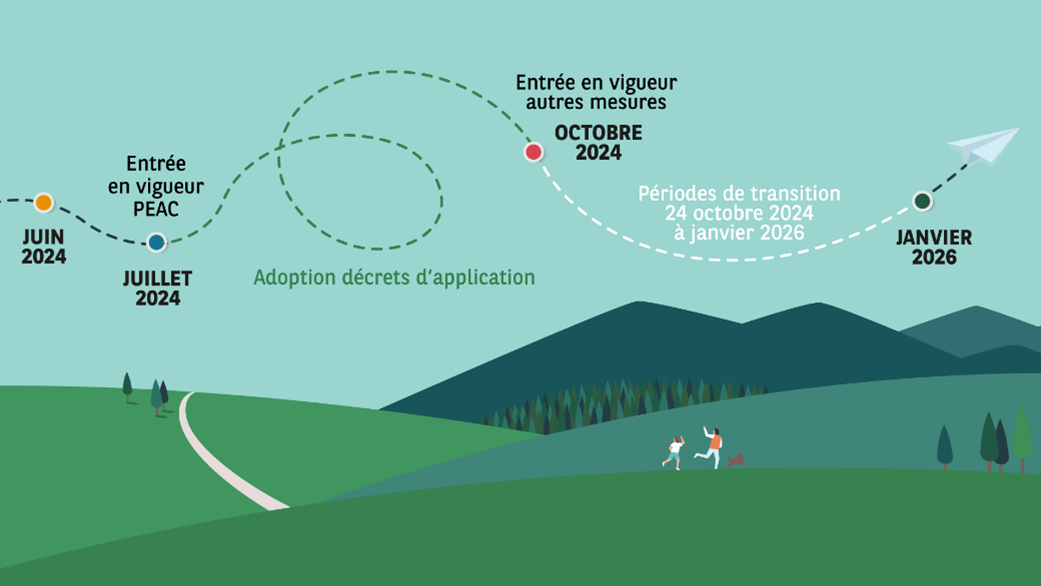

Calendrier – prochaines étapes

L’entrée en application de ce texte commencera avec le lancement du Plan d’Epargne Avenir Climat en principe dès juillet 2024, puis se poursuivra à compter du 24 octobre 2024 avec l’encadrement des mandats d’arbitrage, le renforcement du devoir de conseil dans l’assurance vie, et les propositions de nouvelles allocations comprenant des actifs non cotés dans les PER et l’assurance vie.

L’adoption des différents décrets d’application prévus dans la Loi est attendue en principe sur la période juin-octobre 2024.

L’application de cette loi s’inscrit globalement dans le long terme, avec des périodes de transition, notamment en ce qui concerne l’interdiction des frais de transaction dans les mandats d’arbitrages à compter de janvier 2026.

Pour en savoir plus, nous vous invitons à cliquer ici

Contenu rédigé par BNP Paribas Asset Management

--

Veuillez noter que les articles peuvent contenir des termes techniques. Pour cette raison, ils peuvent ne pas convenir aux lecteurs qui n’ont pas d’expérience professionnelle en matière d’investissement. Les opinions exprimées ici sont celles de l’auteur à la date de la publication, sont fondées sur les informations disponibles et sont susceptibles de changer sans préavis. Les équipes de gestion de portefeuille peuvent avoir des opinions différentes et prendre des décisions d’investissement différentes pour différents clients. Le présent document ne constitue pas un conseil en investissement. La valeur des investissements et les revenus qu’ils génèrent peuvent évoluer à la baisse comme à la hausse, et les investisseurs sont susceptibles de ne pas récupérer leur investissement initial. Les performances passées ne préjugent pas des performances futures. Les investissements sur les marchés émergents ou dans des secteurs spécialisés ou restreints sont susceptibles d’afficher une volatilité supérieure à la moyenne en raison d’un haut degré de concentration, d’incertitudes accrues résultant de la moindre quantité d’informations disponibles, de la moindre liquidité ou d’une plus grande sensibilité aux changements des conditions de marché (conditions sociales, politiques et économiques). Pour cette raison, les services de transactions de portefeuille, de liquidation et de conservation pour le compte de fonds investis sur les marchés émergents peuvent être plus risqués. Les actifs privés sont des opportunités d’investissement qui sont absentes des marchés publics, comme les bourses de valeurs mobilières. Ils permettent aux investisseurs de s’exposer de manière directe à des thèmes d’investissement à long terme et donnent accès à des secteurs ou industries spécialisés, comme les infrastructures, l’immobilier, le private equity et d’autres solutions alternatives difficilement accessibles via des moyens traditionnels. Les actifs privés doivent toutefois faire l’objet d’une approche rigoureuse en raison d’un niveau d’investissement minimum souvent élevé, d’une complexité accrue et d’une forte illiquidité.

BNP PARIBAS ASSET MANAGEMENT Europe est une société de gestion de portefeuille agréée par l'Autorité des marchés financiers sous le n° GP96002, constituée sous forme de société par actions simplifiée, ayant son siège social au 1, boulevard Haussmann 75009 Paris, France, RCS Paris 319 378 832, et son site web : www.bnpparibas-am.com. Ce contenu vous est communiqué à titre purement informatif et ne constitue : 1. ni une offre de vente, ni une sollicitation d’achat, et ne doit en aucun cas servir de base ou être pris en compte pour quelque contrat ou engagement que ce soit ; 2. ni un conseil d’investissement. Les opinions exprimées dans le présent document constituent le jugement de la société de gestion de portefeuille au moment indiqué et sont susceptibles d’être modifiées sans préavis. La société de gestion de portefeuille n’est nullement obligée de les tenir à jour ou de les modifier. Il est recommandé aux investisseurs de consulter leurs propres conseillers juridiques et fiscaux en fonction des considérations légales, fiscales, domiciliaires et comptables qui leur sont applicables avant d’investir dans les instruments financiers afin de déterminer eux-mêmes l’adéquation et les conséquences de leur investissement, pour autant que ceux-ci soient autorisés. À noter que différents types d’investissements, mentionnés le cas échéant dans le présent document, impliquent des degrés de risque variables et qu’aucune garantie ne peut être donnée quant à l’adéquation, la pertinence ou la rentabilité d’un investissement spécifique pour le portefeuille d’un client ou futur client. Compte tenu des risques économiques et de marché, aucune garantie ne peut être donnée quant à la réalisation par les instruments financiers de leurs objectifs d’investissement. Les performances peuvent varier notamment en fonction des objectifs ou des stratégies d’investissement des instruments financiers et des conditions économiques et de marché importantes, notamment les taux d’intérêt. Les différentes stratégies appliquées aux instruments financiers peuvent avoir un impact significatif sur les résultats présentés dans ce document. La documentation visée par le présent avertissement est disponible sur www.bnpparibas-am.com.