Pourquoi les taux fixes ne vont pas disparaître en 2015

- Mardi 20 janvier 2015 - 10:18

- | Par Gestion de Fortune

Depuis la recommandation du comité de Bâle de favoriser le crédit immobilier à taux variable, la question d’une éventuelle disparition des taux fixes se pose.

D’après le comité de Bâle, dont la mission est d'assurer la stabilité et la régulation du système financier mondial, le niveau très bas des taux fixes crée un risque porté par les banques en cas de remontée. En effet, les banques prêtent actuellement à 2,35 % en moyenne et se refinancent à court terme à des taux quasi nuls. « En cas de remontée des taux Euribor ces prochaines années, les banques pourraient être amenées à se refinancer à des taux supérieurs aux taux des crédits immobiliers qu’elles auront déjà accordés et auxquels seront adossées ces nouvelles ressources… Proposer des taux révisables dont l’évolution est liée aux index Euribor permettrait de transférer ce risque aux emprunteurs, mais non sans conséquence… », explique Jérôme Robin, président fondateur de Vousfinancer.com.

96 % des crédits immobiliers souscrits à taux fixe en 2014

Si les banques ont bien conscience de l’existence d’un risque de taux, elles savent également qu’une disparition du système à taux fixe pourrait avoir un véritable impact sur le dynamisme du marché immobilier. « Actuellement 96 % des crédits sont accordés à taux fixes, contre 80 % il y a dix ans. Et si la quasi-majorité des emprunteurs qui ont souscrit des crédits à taux révisables depuis 2008 sont aujourd’hui gagnants – certains bénéficiant actuellement de taux de crédit à 1 % - les Français restent averses aux risques et peu enclins à souscrire ce type de prêts, et ce même dans les cas où ils auraient intérêt à le faire. C’est pourquoi les banques ont conscience que sonner le glas des taux fixes reviendrait à donner un coup de frein à la demande de crédit et donc à se tirer une balle dans le pied... », constate Jérôme Robin.

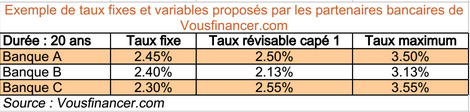

Ainsi ces 3 dernières années, l’écart entre taux fixes et taux révisables s’est réduit, les banques ayant davantage diminué leurs taux fixes afin de les rendre plus attractifs pour les emprunteurs. « Les emprunteurs qui souscrivent des crédits à taux révisables sont souvent plus avertis, avec des profils plutôt « investisseurs » considérés comme moins captifs pour la banque », constate Sandrine Allonier, responsable des relations banques chez Vousfinancer.com. Certaines des banques proposent même actuellement des taux révisables supérieurs aux taux fixes…

Une alternative : les crédits à taux mixtes ?

D’autres solutions existent pour contrer le risque de hausse du coût des ressources adossées à ces prêts à taux très bas. « Nous constatons depuis plusieurs mois déjà que les banques sont de plus en plus attentives aux contreparties des crédits qu’elles accordent notamment dans le cadre de Bâle 3 car les produits d’épargne mais également les comptes courants sont considérés comme des ressources dans leur bilan », explique Sandrine Allonier.

Les crédits à taux mixtes sont également un bon compromis : à taux fixe sur une première période (3, 5, 7 ou 10 ans selon les offres), ils passent ensuite à taux révisable, à un moment où l’acheteur peut être amené à revendre, mais surtout à un stade où les intérêts représentent une part moindre de la mensualité versée ce qui diminue le risque de hausse de l’échéance pour l’emprunteur.

« Les taux fixes ne sont pas prêts de disparaître… Et si les taux révisables devaient les remplacer, il faudrait une période de transition suffisamment longue pour faire évoluer les comportements, sans risquer de gripper le marché immobilier. En attendant, les banques feront tout pour défendre les taux fixes. À raison, c’est justement le fait que notre modèle français repose sur l’octroi de crédit immobilier essentiellement à taux fixes que les banques françaises ont résisté en période de crise », conclut Jérôme Robin.